Halo sobat AbduWeb! Pada artikel ini kami akan memberikan Anda informasi tentang jenis laporan keuangan.

Baca Juga : Laporan Keuangan

Laporan keuangan adalah dokumen resmi yang merangkum informasi keuangan suatu entitas bisnis dalam periode tertentu. Ini mencakup informasi tentang aset, kewajiban, ekuitas pemilik, pendapatan, dan biaya, serta arus kas.

8 Jenis Laporan Keuangan

Nah dibawah ini kami paparkan 8 jenis laporan keuangan lengkap beserta format dan contohnya. Agar tidak salah informasi silahkan simak dengan teliti ya!

1. Neraca

Neraca keuangan adalah salah satu laporan keuangan yang penting dalam akuntansi. Neraca menggambarkan kondisi keuangan suatu entitas pada suatu titik waktu tertentu.

Neraca memberikan informasi tentang aset (yang dimiliki), kewajiban (yang harus dibayar), dan ekuitas (ekuitas pemilik) dari suatu entitas pada saat tertentu. Dengan demikian, neraca memberikan gambaran tentang apa yang dimiliki dan dimiliki oleh suatu perusahaan pada saat tertentu.

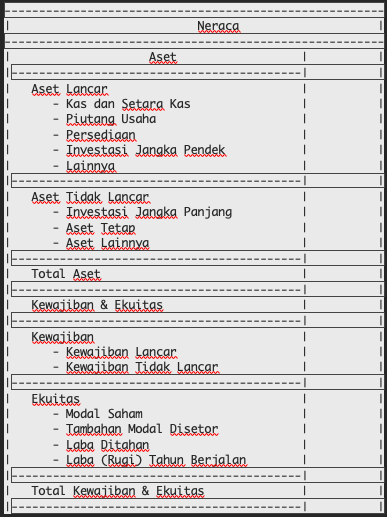

Format Penulisan Neraca:

Neraca keuangan biasanya terdiri dari dua kolom besar, yaitu aset dan kewajiban & ekuitas. Berikut adalah format umum dari neraca keuangan:

Contoh yang Menggunakan Neraca:

- Perusahaan Publik: Perusahaan yang sahamnya diperdagangkan di bursa efek.

- Perusahaan Swasta: Perusahaan yang dimiliki oleh individu atau kelompok dan tidak terdaftar di bursa efek.

- Institusi Keuangan: Bank, lembaga pembiayaan, atau lembaga keuangan lainnya.

- Organisasi Non-Profit: Organisasi yang tujuannya bukan untuk memperoleh keuntungan, seperti yayasan, LSM, atau lembaga amal.

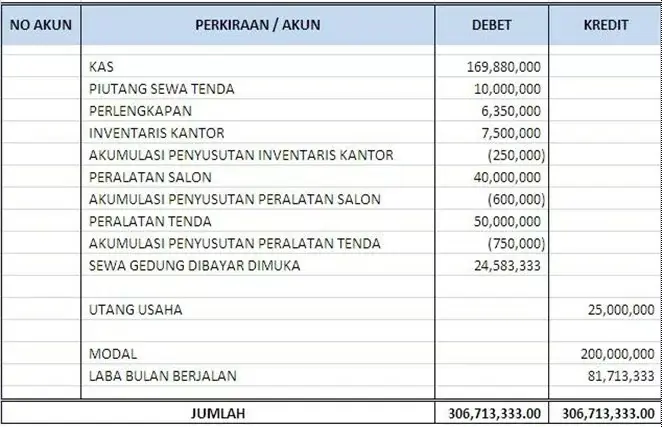

Contoh Laporan Keuangan Neraca:

2. Laporan Laba Rugi

Laporan Laba Rugi adalah salah satu laporan keuangan yang menggambarkan kinerja finansial suatu perusahaan dalam suatu periode waktu tertentu.

Laporan ini mencantumkan semua pendapatan perusahaan dan biaya-biaya yang dikeluarkan untuk menghasilkan pendapatan tersebut dalam periode waktu yang sama. Tujuan utama dari laporan ini adalah untuk menunjukkan apakah perusahaan tersebut berhasil mencapai keuntungan (laba) atau mengalami kerugian dalam periode tersebut.

Format Penulisan

Format penulisan Laporan Laba Rugi umumnya terdiri dari beberapa bagian utama, yaitu:

- Pendapatan: Bagian ini mencantumkan semua pendapatan yang diperoleh oleh perusahaan dalam periode tersebut, baik dari penjualan produk atau jasa, pendapatan bunga, dividen, dan lain sebagainya.

- Biaya-biaya Operasional: Bagian ini mencantumkan semua biaya yang dikeluarkan untuk menghasilkan pendapatan, seperti biaya produksi, biaya tenaga kerja, biaya pemasaran, biaya administrasi, dan lain-lain.

- Laba Kotor: Ini adalah selisih antara total pendapatan dan total biaya operasional.

- Biaya-biaya Non-operasional: Bagian ini mencantumkan biaya-biaya yang tidak langsung terkait dengan operasional perusahaan, seperti biaya bunga pinjaman, kerugian investasi, dan lain sebagainya.

- Laba Operasional: Ini adalah selisih antara laba kotor dan biaya-biaya non-operasional.

- Pendapatan/Beban Pajak: Bagian ini mencantumkan jumlah pajak yang harus dibayar oleh perusahaan berdasarkan laba bersih yang dihasilkan.

- Laba Bersih: Ini adalah laba atau rugi bersih yang diperoleh oleh perusahaan setelah mengurangi semua biaya, termasuk pajak.

Contoh Apa Saja yang Menggunakan Laporan Laba Rugi

Laporan Laba Rugi digunakan oleh berbagai jenis organisasi, baik perusahaan besar maupun kecil, organisasi nirlaba, maupun individu yang memiliki usaha. Beberapa contoh yang menggunakan Laporan Laba Rugi antara lain:

- Perusahaan Publik

- Perusahaan Swasta

- Usaha Mikro, Kecil, dan Menengah (UMKM)

- Organisasi Nirlaba atau LSM (Lembaga Swadaya Masyarakat)

- Individu yang memiliki bisnis atau usaha sendiri

Contoh Laporan Keuangan Laporan Laba Rugi:

| Pendapatan | ||

| Penjualan Produk A | $100,000 | |

| Penjualan Produk B | $50,000 | |

| Total Pendapatan | $150,000 | |

| Biaya-biaya Operasional | ||

| Biaya Produksi | $60,000 | |

| Biaya Tenaga Kerja | $30,000 | |

| Biaya Pemasaran | $10,000 | |

| Biaya Administrasi | $15,000 | |

| Total Biaya Operasional | $115,000 | |

| Laba Kotor | $35,000 | |

| Biaya-biaya Non-operasional | ||

| Biaya Bunga Pinjaman | $5,000 | |

| Kerugian Investasi | $2,000 | |

| Total Biaya Non-operasional | $7,000 | |

| Laba Operasional | $28,000 | |

| Pajak Penghasilan (25%) | $7,000 | |

| Laba Bersih | $21,000 |

3. Laporan Arus Kas

Laporan Arus Kas adalah laporan keuangan yang merekam aliran masuk dan keluar kas dari suatu entitas bisnis selama periode waktu tertentu. Tujuan utama dari laporan ini adalah untuk memberikan informasi kepada pemangku kepentingan mengenai sumber dan penggunaan kas yang dimiliki oleh perusahaan tersebut. Laporan Arus Kas mencakup aktivitas operasional, investasi, dan pendanaan perusahaan.

Format Penulisan

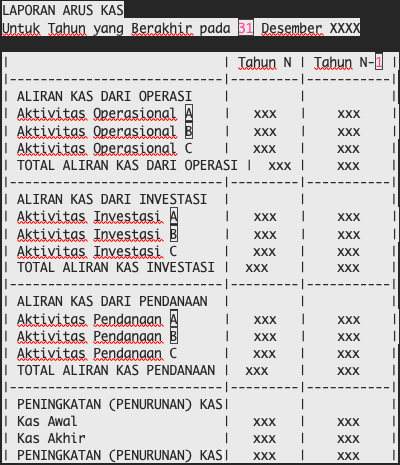

Laporan Arus Kas biasanya terdiri dari tiga bagian utama:

- Aktivitas Operasional: Bagian ini mencakup aliran kas yang berasal dari operasi inti bisnis perusahaan seperti penjualan produk atau jasa, pembayaran kepada pemasok, pembayaran gaji, dan kegiatan operasional lainnya.

- Aktivitas Investasi: Bagian ini mencakup aliran kas yang terkait dengan investasi perusahaan seperti pembelian dan penjualan aset tetap, investasi dalam surat berharga, dan pinjaman kepada pihak lain.

- Aktivitas Pendanaan: Bagian ini mencakup aliran kas yang berkaitan dengan pendanaan perusahaan seperti penerimaan pinjaman, pembayaran dividen kepada pemegang saham, dan transaksi ekuitas lainnya.

Contoh Penggunaan Laporan Arus Kas

Laporan Arus Kas digunakan oleh berbagai pihak yang memiliki kepentingan terhadap keuangan perusahaan, termasuk:

- Pemilik Saham: Untuk mengevaluasi kinerja keuangan perusahaan dan memperkirakan potensi dividen di masa depan.

- Manajemen Perusahaan: Untuk merencanakan strategi keuangan yang efektif, mengidentifikasi tren dalam pengeluaran dan penerimaan kas, dan mengelola likuiditas perusahaan.

- Kreditur: Untuk menilai kemampuan perusahaan dalam membayar pinjaman yang ada dan mempertimbangkan pemberian pinjaman tambahan.

- Analis Keuangan: Untuk menganalisis kesehatan keuangan perusahaan, mengidentifikasi tren, dan membandingkan kinerja dengan perusahaan sejenis di industri yang sama.

Baca Juga : Cara Mengambil Uang ShopeePay Melalui Indomart

Contoh Laporan Keuangan Laporan Arus Kas

Berikut adalah contoh sederhana dari bagian Laporan Arus Kas:

4. Catatan Atas Laporan Keuangan

Catatan Atas Laporan Keuangan (CApLK) merupakan bagian dari laporan keuangan yang memberikan penjelasan, informasi tambahan, atau detail terkait dengan item atau transaksi tertentu dalam laporan keuangan utama.

Tujuannya adalah untuk memberikan pemahaman yang lebih baik kepada pembaca mengenai hal-hal yang tidak cukup dijelaskan dalam laporan keuangan utama.

Format Penulisan:

- Judul Catatan: Berisi judul atau deskripsi singkat tentang informasi yang akan disampaikan dalam catatan tersebut.

- Penjelasan: Penjelasan yang detail tentang item atau transaksi yang dibahas dalam catatan tersebut.

- Informasi Tambahan: Informasi tambahan yang relevan untuk memperjelas atau mendukung penjelasan yang diberikan.

- Referensi: Bila perlu, menyertakan referensi atau sumber data yang digunakan dalam penulisan catatan.

Contoh yang Menggunakan Catatan Atas Laporan Keuangan:

- Perusahaan Publik: Perusahaan yang terdaftar di bursa saham umumnya harus menyertakan catatan atas laporan keuangannya untuk memberikan informasi tambahan kepada investor.

- Bank: Bank sering kali menyertakan catatan atas laporan keuangannya untuk memberikan detail tentang aset, kewajiban, dan transaksi keuangan yang kompleks.

- Perusahaan Multinasional: Perusahaan dengan operasi di berbagai negara mungkin memerlukan catatan atas laporan keuangan untuk menjelaskan konversi mata uang, risiko mata uang, atau informasi pajak yang relevan.

- Organisasi Nirlaba: Organisasi nirlaba seringkali menggunakan catatan atas laporan keuangan untuk memberikan informasi tentang sumber pendapatan, penggunaan dana, dan kegiatan program.

Contoh Laporan Keuangan dengan Catatan Atas Laporan Keuangan:

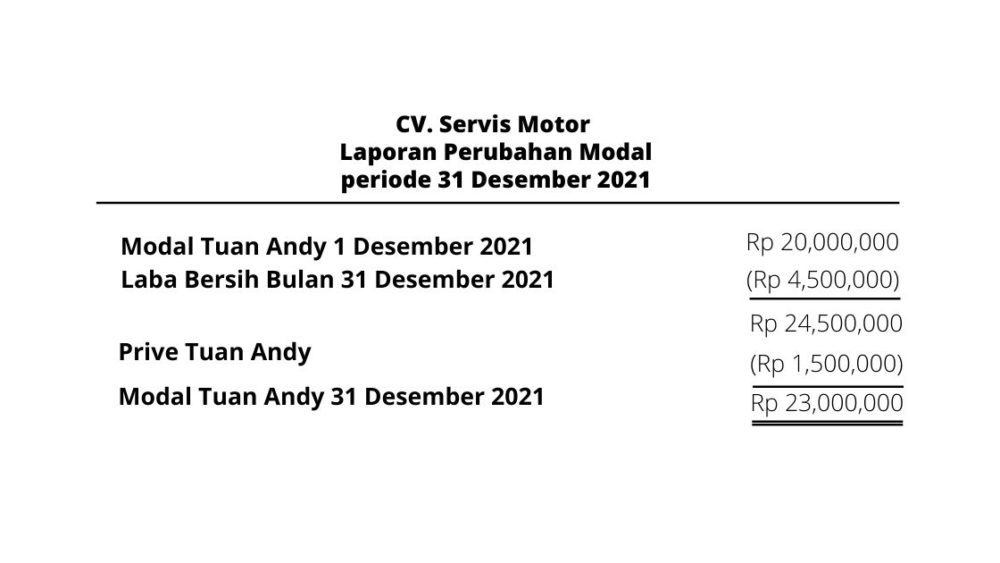

5. Laporan Perubahan Ekuitas

Laporan Perubahan Ekuitas adalah salah satu laporan keuangan yang menyajikan perubahan-perubahan dalam ekuitas suatu perusahaan selama periode tertentu.

Ekuitas merupakan bagian dari sumber daya perusahaan yang merupakan klaim terhadap aset perusahaan setelah memenuhi semua kewajiban. Laporan ini mencatat semua transaksi yang mempengaruhi ekuitas, termasuk laba bersih, dividen yang dibayarkan kepada pemegang saham, serta perubahan ekuitas lainnya.

Format Penulisan Laporan Perubahan Ekuitas:

Laporan Perubahan Ekuitas biasanya terdiri dari beberapa bagian utama, antara lain:

- Modal Saham: Menyajikan jumlah modal saham yang dikeluarkan dan jumlah saham yang beredar.

- Laba Bersih: Menyajikan laba bersih yang dihasilkan perusahaan selama periode tersebut.

- Dividen: Menyajikan dividen yang dibayarkan kepada pemegang saham.

- Perubahan Lain pada Ekuitas: Termasuk perubahan lain yang mempengaruhi ekuitas perusahaan, seperti penyesuaian atas nilai wajar investasi, perubahan atas kebijakan akuntansi, atau perubahan atas nilai taksiran aset.

- Total Perubahan Ekuitas: Merupakan jumlah keseluruhan perubahan pada ekuitas perusahaan selama periode tersebut.

Contoh yang Menggunakan Laporan Perubahan Ekuitas:

Laporan Perubahan Ekuitas digunakan oleh berbagai jenis entitas, termasuk perusahaan publik, perusahaan swasta, dan organisasi nirlaba. Beberapa contoh entitas yang menggunakan laporan ini antara lain:

- Perusahaan Publik: Perusahaan yang sahamnya diperdagangkan di pasar saham umumnya wajib menyajikan Laporan Perubahan Ekuitas dalam laporan keuangannya untuk memenuhi kewajiban pelaporan kepada investor dan regulator.

- Perusahaan Swasta: Meskipun tidak diwajibkan, beberapa perusahaan swasta juga menyusun laporan perubahan ekuitas untuk mengawasi dan mengelola modal serta memberikan informasi kepada para pemegang saham internal.

- Organisasi Nirlaba: Laporan Perubahan Ekuitas juga dapat ditemui dalam laporan keuangan organisasi nirlaba, seperti yayasan atau lembaga amal, untuk memberikan gambaran tentang perubahan dalam dana dan modal mereka.

Contoh Laporan Keuangan Laporan Perubahan Ekuitas:

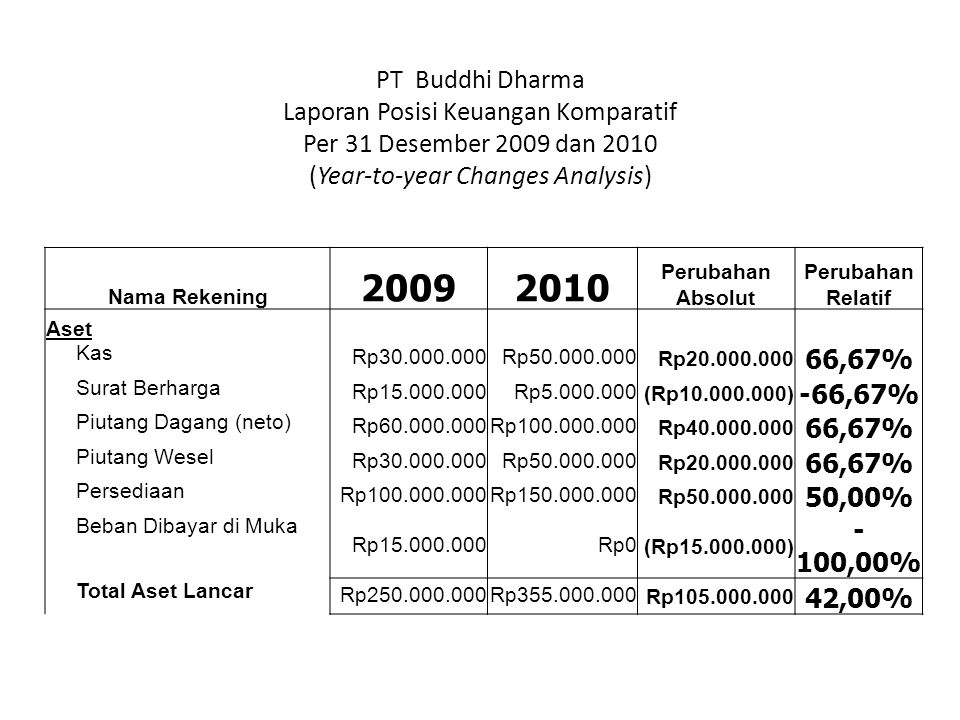

6. Laporan Keuangan Komparatif

Laporan Keuangan Komparatif adalah jenis laporan keuangan yang membandingkan data keuangan dari dua atau lebih periode atau entitas yang berbeda untuk menunjukkan perubahan dan tren dari waktu ke waktu.

Tujuan utamanya adalah untuk memberikan pemahaman yang lebih baik tentang kinerja keuangan suatu entitas atau perusahaan dalam rentang waktu tertentu.

Format Penulisan:

Format penulisan Laporan Keuangan Komparatif umumnya terdiri dari beberapa bagian utama, termasuk:

- Laporan Laba Rugi (Income Statement): Menunjukkan pendapatan, biaya, dan laba bersih selama periode waktu yang dibandingkan.

- Laporan Neraca (Balance Sheet): Menunjukkan aset, kewajiban, dan ekuitas bersih pada akhir setiap periode waktu yang dibandingkan.

- Laporan Arus Kas (Cash Flow Statement): Menunjukkan arus kas masuk dan keluar selama periode waktu yang dibandingkan.

- Catatan atas Laporan Keuangan (Notes to Financial Statements): Berisi informasi tambahan yang mendetail tentang transaksi dan kebijakan akuntansi yang relevan.

Format penulisan dapat bervariasi tergantung pada standar pelaporan keuangan yang diterapkan (misalnya, GAAP, IFRS) dan kebijakan perusahaan.

Contoh Penggunaan Laporan Keuangan Komparatif

Laporan Keuangan Komparatif sering digunakan oleh berbagai entitas, termasuk perusahaan swasta, perusahaan publik, organisasi nirlaba, pemerintah, dan sebagainya. Beberapa contoh penggunaannya meliputi:

- Perusahaan Swasta: Perusahaan swasta dapat menggunakan laporan keuangan komparatif untuk mengevaluasi kinerja keuangan mereka dari tahun ke tahun, membandingkan pertumbuhan pendapatan, keuntungan, dan efisiensi operasional.

- Perusahaan Publik: Perusahaan publik harus menyajikan laporan keuangan komparatif kepada pemegang saham dan otoritas regulasi untuk menunjukkan tren kinerja keuangan mereka dari periode ke periode.

- Organisasi Nirlaba: Organisasi nirlaba seperti lembaga amal dan yayasan sering menggunakan laporan keuangan komparatif untuk melacak perubahan dalam penerimaan dan pengeluaran mereka dari tahun ke tahun.

- Pemerintah: Entitas pemerintah juga menggunakan laporan keuangan komparatif untuk menunjukkan penggunaan anggaran dan efektivitas kebijakan fiskal selama beberapa periode.

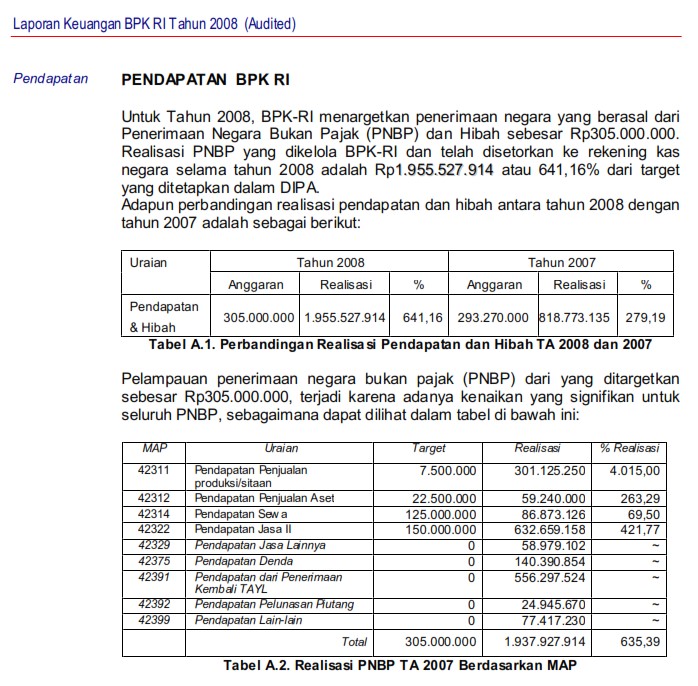

Contoh Laporan Keuangan Komparatif

7. Laporan Keuangan Interim

Laporan Keuangan Interim adalah laporan keuangan yang disusun untuk periode waktu yang lebih pendek dari satu tahun fiskal penuh. Laporan ini bertujuan untuk memberikan gambaran interim atau sementara tentang kinerja keuangan perusahaan dalam periode waktu tertentu, biasanya selama satu kuartal atau setengah tahun. Tujuan utama dari laporan keuangan interim adalah memberikan informasi kepada pemangku kepentingan mengenai kondisi keuangan perusahaan pada waktu tertentu selama tahun fiskal.

Format Penulisan

Format penulisan Laporan Keuangan Interim tidak jauh berbeda dengan laporan keuangan tahunan. Biasanya terdiri dari bagian-bagian utama seperti:

- Laporan Laba Rugi Interim: Menyajikan pendapatan, beban, dan laba bersih selama periode interim yang dilaporkan.

- Laporan Posisi Keuangan Interim: Menyajikan aset, kewajiban, dan ekuitas perusahaan pada akhir periode interim yang dilaporkan.

- Laporan Arus Kas Interim: Menyajikan arus kas dari aktivitas operasi, investasi, dan pendanaan selama periode interim yang dilaporkan.

- Catatan atas Laporan Keuangan Interim: Menyajikan informasi tambahan yang mendukung dan menjelaskan angka-angka yang terdapat dalam laporan keuangan interim.

Contoh Penggunaan

Laporan Keuangan Interim umumnya digunakan oleh perusahaan publik yang diatur oleh otoritas pasar modal untuk melaporkan kinerja keuangannya secara berkala.

Namun, perusahaan swasta juga dapat memilih untuk menyusun laporan keuangan interim untuk keperluan internal atau kepentingan pihak eksternal tertentu. Beberapa contoh entitas yang menggunakan Laporan Keuangan Interim antara lain:

- Perusahaan Publik: Perusahaan yang sahamnya diperdagangkan di bursa efek diwajibkan untuk melaporkan laporan keuangan interim setiap kuartal kepada otoritas pasar modal dan publik.

- Perusahaan Swasta: Meskipun tidak diwajibkan oleh regulasi pasar modal, perusahaan swasta juga dapat menyusun laporan keuangan interim untuk tujuan internal atau jika diminta oleh pihak kreditor atau investor.

- Organisasi Nonprofit: Beberapa organisasi nirlaba juga dapat menyusun laporan keuangan interim untuk memberikan informasi kepada donor, sponsor, atau pihak yang memiliki kepentingan terhadap keuangan organisasi.

Contoh Laporan Keuangan Interim:

Dibawah ini kami paparkan contoh laporan keuangan interim yang bisa Anda pelajari!

Laporan Laba Rugi Interim

| Triwulan 1 2024 | Triwulan 1 2023 | |

|---|---|---|

| Pendapatan Bersih | $XXX | $XXX |

| Beban Operasional | $XXX | $XXX |

| Laba Operasional Bersih (LOP) | $XXX | $XXX |

| Beban Bunga | $XXX | $XXX |

| Laba Sebelum Pajak (LSP) | $XXX | $XXX |

| Pajak Penghasilan | $XXX | $XXX |

| Laba Bersih | $XXX | $XXX |

Laporan Posisi Keuangan Interim

| Akhir Triwulan 1 2024 | Akhir Tahun 2023 | |

|---|---|---|

| Aset Lancar | $XXX | $XXX |

| Aset Tetap | $XXX | $XXX |

| Kewajiban Lancar | $XXX | $XXX |

| Kewajiban Jangka Panjang | $XXX | $XXX |

| Ekuitas | $XXX | $XXX |

Laporan Arus Kas Interim

| Triwulan 1 2024 | Triwulan 1 2023 | |

|---|---|---|

| Arus Kas dari Aktivitas Operasi | $XXX | $XXX |

| Arus Kas dari Aktivitas Investasi | $XXX | $XXX |

| Arus Kas dari Aktivitas Pendanaan | $XXX | $XXX |

| Kenaikan (Penurunan) Bersih Kas | $XXX | $XXX |

Catatan: Angka-angka dalam contoh di atas bersifat fiktif dan hanya ditujukan untuk tujuan ilustrasi.

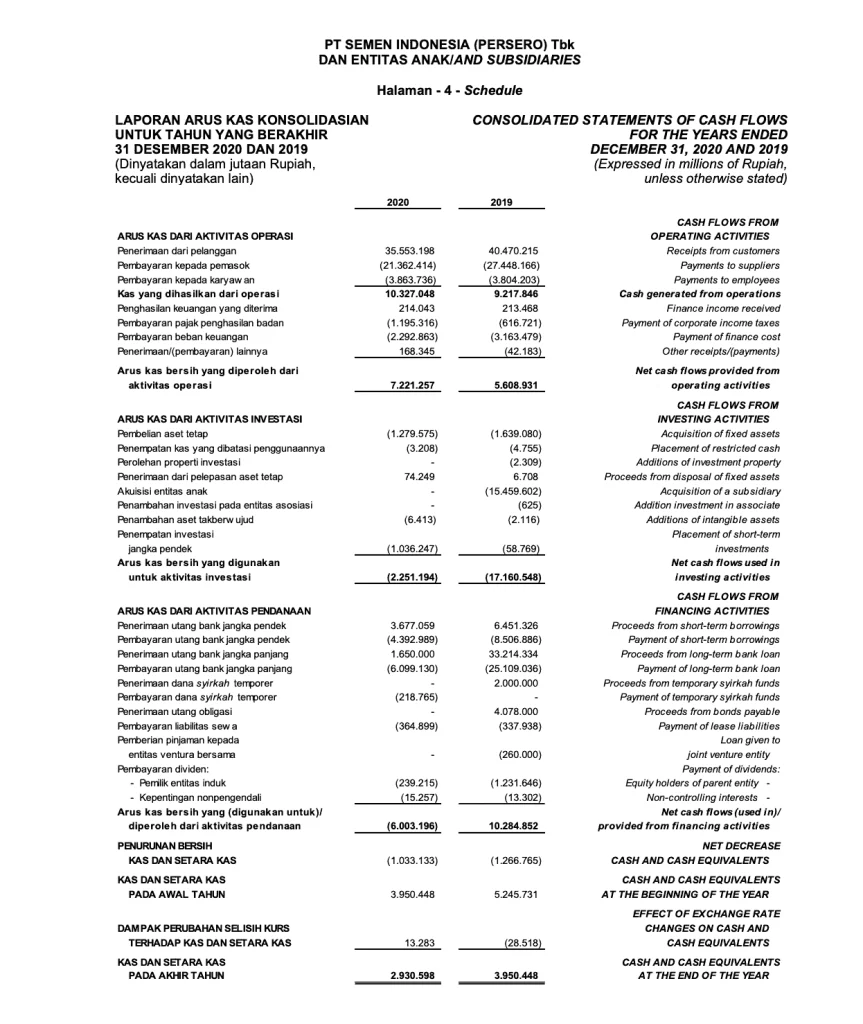

8. Laporan Keuangan Konsolidasi

Laporan Keuangan Konsolidasi adalah laporan keuangan yang menyajikan informasi keuangan dari sebuah perusahaan induk beserta anak perusahaannya sebagai satu kesatuan. Laporan ini menggabungkan data keuangan dari perusahaan induk dan anak perusahaan untuk memberikan gambaran yang lebih lengkap tentang kinerja keuangan dari keseluruhan entitas bisnis.

Format Penulisan Laporan Keuangan Konsolidasi

Format penulisan Laporan Keuangan Konsolidasi biasanya mengikuti standar pelaporan keuangan yang berlaku di suatu negara atau wilayah. Umumnya, laporan ini terdiri dari bagian-bagian seperti:

- Neraca Konsolidasi: Menyajikan aset, kewajiban, dan ekuitas bersih dari perusahaan induk beserta anak perusahaannya.

- Laporan Laba Rugi Konsolidasi: Menyajikan pendapatan, biaya, laba bersih, dan laba rugi dari perusahaan induk beserta anak perusahaannya.

- Laporan Arus Kas Konsolidasi: Menyajikan arus kas masuk dan keluar dari perusahaan induk beserta anak perusahaannya.

- Catatan atas Laporan Keuangan Konsolidasi: Berisi penjelasan atas kebijakan akuntansi, estimasi, risiko, dan informasi tambahan lainnya yang relevan.

Contoh Penggunaan Laporan Keuangan konsolidasi

Laporan Keuangan Konsolidasi umumnya digunakan oleh perusahaan yang memiliki anak perusahaan atau entitas bisnis lainnya.

Contoh-contoh perusahaan yang menggunakan Laporan Keuangan Konsolidasi termasuk perusahaan multinasional dengan anak perusahaan di berbagai negara, konglomerat dengan beragam lini bisnis, serta perusahaan yang memiliki investasi dalam bentuk kepemilikan saham mayoritas atau pengendalian terhadap entitas bisnis lain.

Contoh Laporan Keuangan Konsolidasi:

Penutup

Jadi itulah 8 Jenis Laporan Keuangan beserta formatnya, kami harap dengan membaca artikel ini bisa menambah wawasan kita semua. Terimakasih!

Leave a Reply